Ausblick Silberpreis – warum die Zahlen für sich sprechen

Der Edelmetallmarkt erlebt derzeit eine fundamentale Wende, die Experten seit Langem prognostiziert haben. Der Silberpreis durchbrach nicht nur die psychologisch wichtige Marke von 35 US-Dollar pro Unze, sondern schloss am bereits auch schon über 37 US-Dollar. Doch hinter den Kurssprüngen verbirgt sich geradezu Revolutionäres auf dem Silbermarkt – eine Story aus struktureller Knappheit, explodierender Industrienachfrage und einem Markt, der nach Jahren der Manipulation endlich erwachen könnte. Diese Bewegung markiert das Ende einer jahrelangen Seitwärtsbewegung und den Beginn einer neuen Ära für das weiße Metall. In diesem Beitrag nehmen wir eine – vor allem zahlenmäßig solide untermauerte – Analyse sowie eine Prognose zum Ende des Jahres vor.

Strukturelles Defizit treibt fundamentale Knappheit

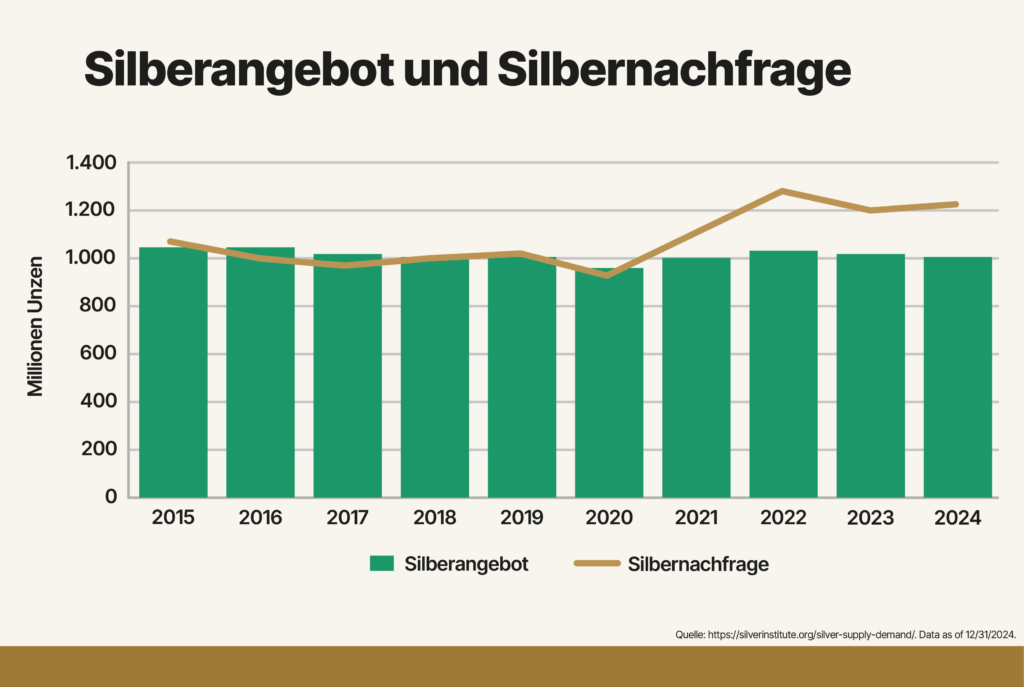

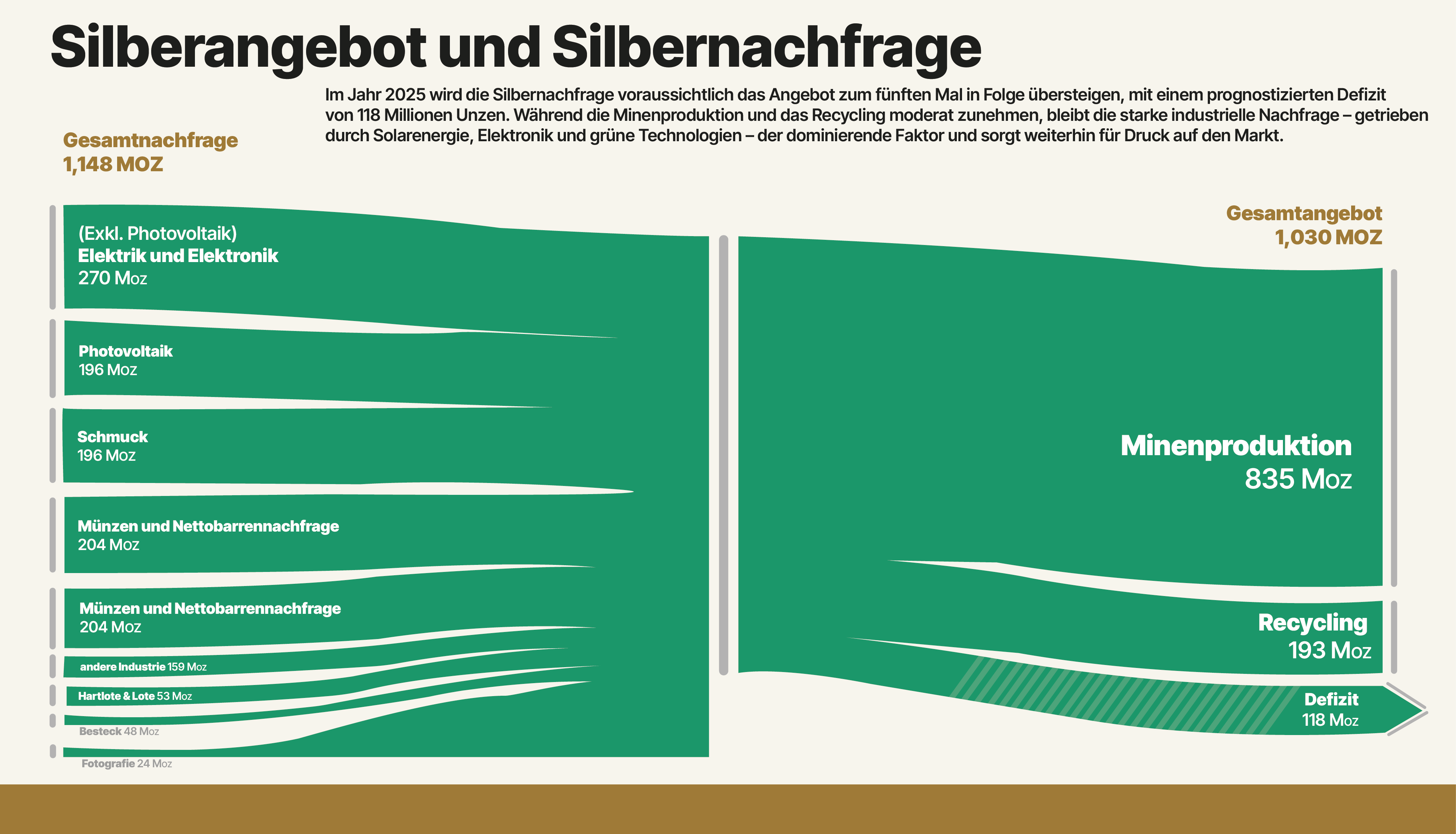

Die fundamentalen Treiber für Silber sind so stark wie nie zuvor. Seit 2021 herrscht ein kontinuierliches Defizit am Silbermarkt, wobei die Nachfrage das Angebot deutlich übersteigt. Das zeigt eine Publikation vom „Silver Institute“ – eine Art Verband der Silberbranche.

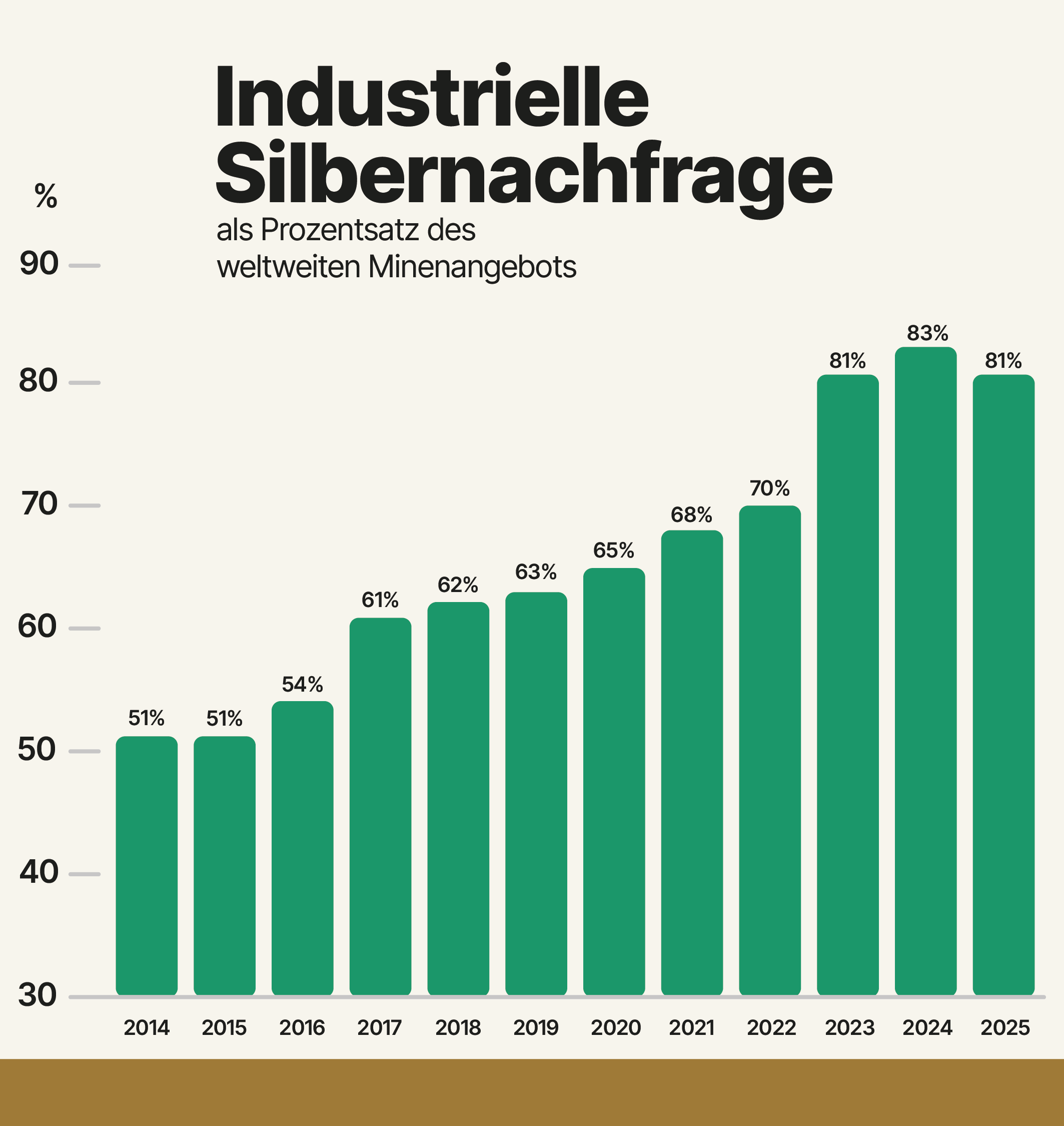

In den vergangenen zehn Jahren hat die industrielle Nachfrage einen immer größeren Anteil an der weltweiten Silberminenproduktion beansprucht. Dieser Trend spiegelt die wachsende Rolle von Silber in Technologie und Fertigung wider.

Gleichzeitig liegt die jährliche Minenproduktion unter 900 Millionen Unzen, während die Nachfrage, wie bereits erwähnt, bei etwa 1,2 bis 1,3 Milliarden Unzen liegt. Dieses strukturelle Ungleichgewicht führt dazu, dass oberirdische Silberbestände kontinuierlich abgebaut werden. Von 1990 bis 2005 schrumpften die oberirdischen Bestände bereits von 2 Milliarden auf 500 Millionen Unzen – wobei 1,5 Milliarden Unzen aufgebraucht wurden -, während der Preis kaum stieg. Der Faktor der Recycling-Menge hält sich auch im Rahmen.

Industrielle Nachfrage explodiert

Der Anstieg der industriellen Nachfrage nach Silber in der Elektroindustrie liegt darin, dass es die höchste elektrische Leitfähigkeit unter allen Metallen besitzt. Diese Eigenschaft ist besonders auch bei den zunehmend kleiner werdenden Komponenten in den Geräten gefragt. Hier geht Silber in immer mehr Mikroprodukte zur Gewährleistung der Zuverlässigkeit, da kleinere Komponenten höhere Leitfähigkeitsanforderungen haben. Zusätzlich steigt mitunter die Nachfrage durch KI-Datenzentren, 5G-Ausbau oder Medizintechnik exponentiell an.

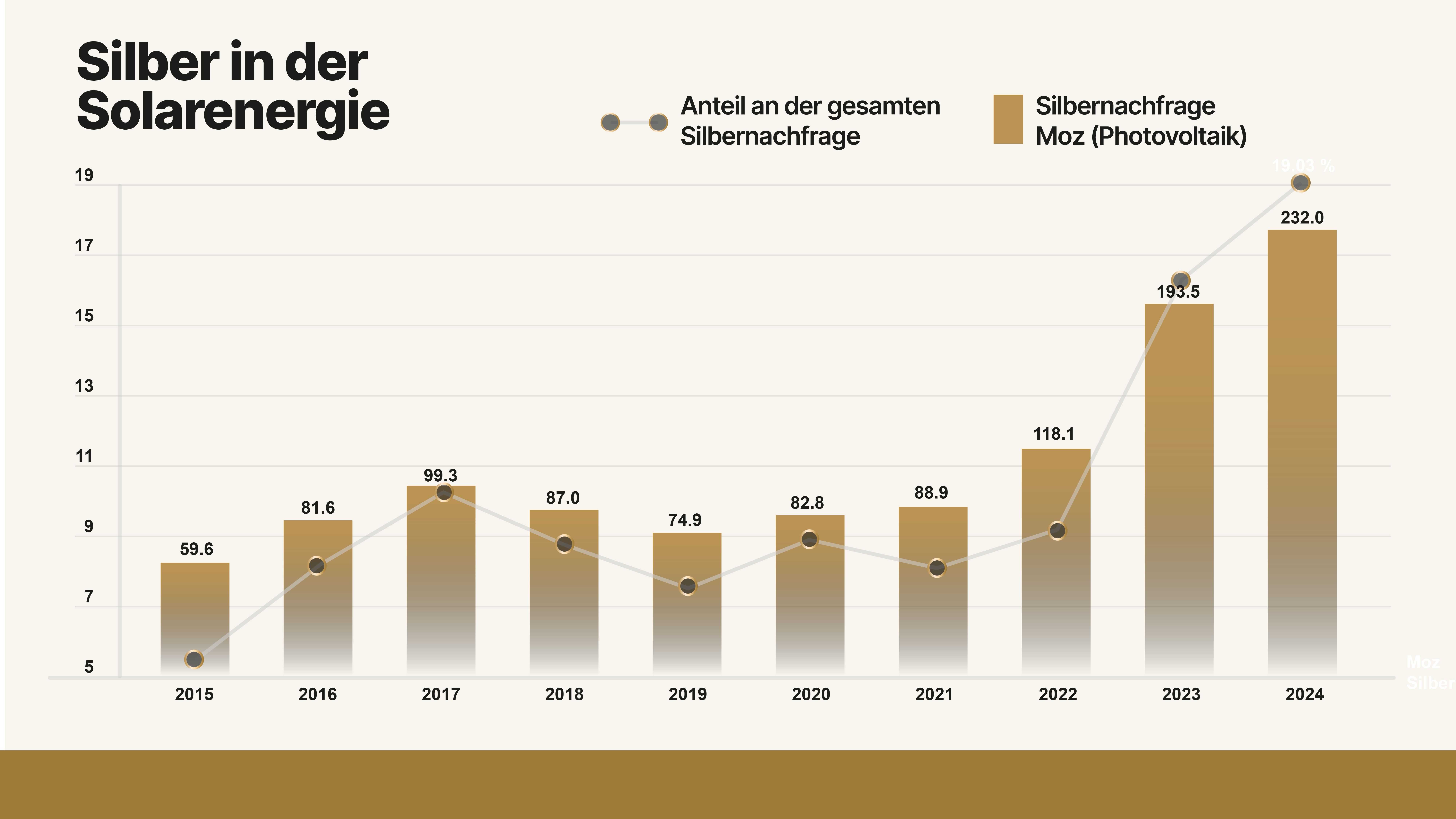

Besonders die Solarindustrie treibt den Verbrauch massiv an, wobei China weltweit führend ist. Das Land zeigt als größter Verbraucher eine massiv ansteigende Nachfrage. Chinas Silberimporte stiegen getrieben durch diese Technologienachfrage im ersten Quartal um 80 Prozent im Jahresvergleich. Das andere Milliardenvolk,, Indien, konsumiert übrigens 19 Prozent des weltweiten Silbers, produziert aber nur 18 Millionen Unzen im eigenen Land. Trotz Allzeithochs in Rupien zeigt Indien eine unersättliche Nachfrage nach Investmentsilber, obwohl Inder normalerweise als Schnäppchenjäger gelten.

Das Ende der Silber-Manipulation: Wenn Papierkontrakte auf physische Realität treffen

Die jahrzehntelange Dominanz des Papiermarktes über den physischen Silbermarkt zeigt erste Risse. Die Rede ist hierbei von Terminmärkten, wo so genannte Terminkontrakte bzw. Futures gehandelt werden. Grob gesagt, handelt es sich dabei um einen Vertrag zwischen zwei Parteien, die sich darüber geeinigt haben, etwas – in diesem Falle eine bestimmte standardisierte Menge Silber – zu einem vorher festgelegten Zeitpunkt in der Zukunft zu kaufen oder zu verkaufen. Der Preis ist ebenfalls schon im Vorhinein festgesetzt.

Münzen sammeln – was es zu beachten gibt!

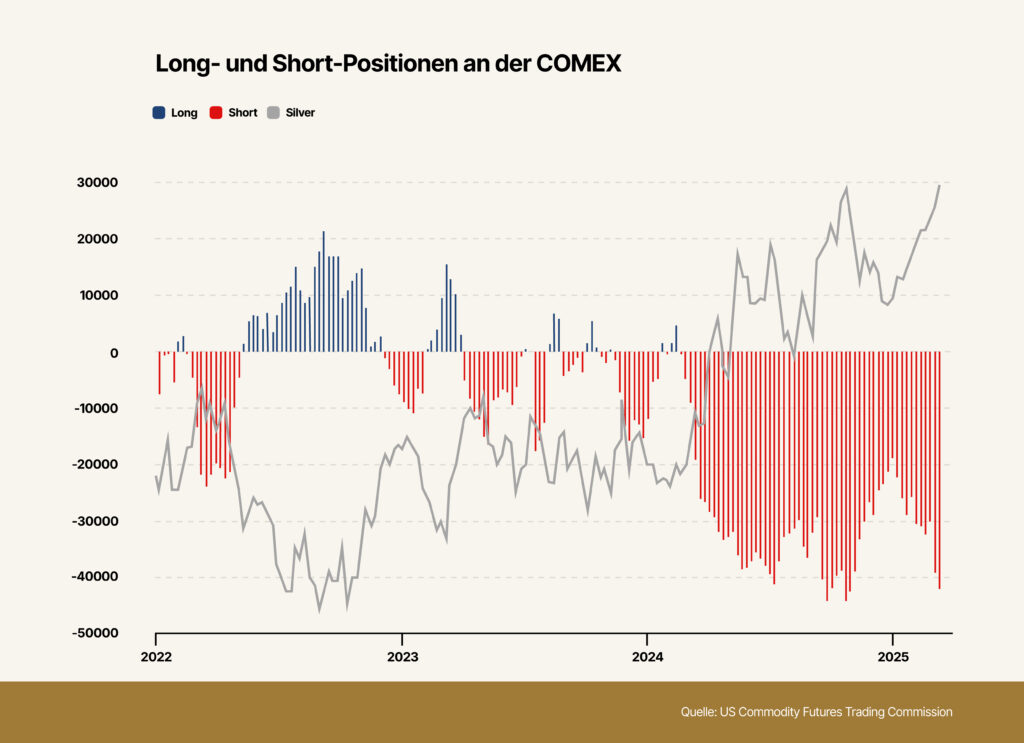

Eine wichtige Rolle spielt das Konzept der so genannten Short-Positionen: Ein Händler verkauft Kontrakte, ohne das entsprechende physische Metall zu besitzen. Er spekuliert darauf, dass der Preis fällt und er die Kontrakte später günstiger zurückkaufen kann. Doch es gilt zu beachten, dass die Short-Verkäufer nicht zwangsläufig physisches Silber liefern – gar kommt das sehr selten vor. Die meisten Futures-Kontrakte werden durch den „Barausgleich“ genannten Prozess abgewickelt, wobei die Preisdifferenz durch den entsprechenden Gelbetrag gezahlt wird.

Wenn viele Short-Verkäufer auf dem Markt sind und sie ihre Positionen durch Käufe schließen müssen, treibt dies den Preis nach oben. Sie sind gezwungen, sich einzudecken und die Nachfrage steigt stark an. Dadurch schraubt sich eine selbst verstärkende Spirale nach oben, die wiederum zu immer höher werdenden Preisen führt. Doch ganz besonders brisant wird die Situation, wenn gleichzeitig die Nachfrage nach physischen Auslieferungen steigt, da dann der gewohnte Barausgleich nicht mehr funktioniert.

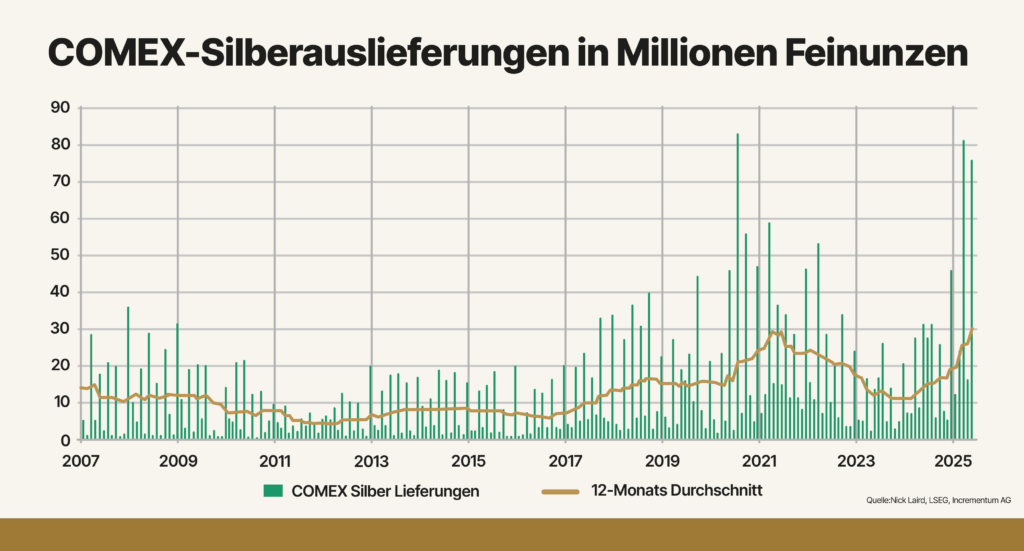

Rekordauslieferungen signalisieren Paradigmenwechsel

Im Futures-Markt zeigen sich in den vergangenen Monaten dramatische Veränderungen. Die COMEX-Auslieferungen erreichen Rekordniveaus, wobei 100-Unzen-Goldbarren-Lieferungen bis Mitte Mai ca. 700 Prozent über dem Vorjahresniveau lagen. Seit November werden monatlich Rekordmengen an Gold und Silber physisch ausgeliefert statt papierbasiert abgerechnet. Weniger als ein Prozent der Kontrakte wurden historisch physisch ausgeliefert, jetzt steigen die Auslieferungen dramatisch an.

Diese Entwicklungen sind besonders heikel, weil sie den vorher beschriebenen Teufelskreis in Gang setzen: Je mehr physisches Silber ausgeliefert wird, desto knapper werden die verfügbaren Bestände, desto schwieriger wird es für die COMEX, weitere Auslieferungen zu erfüllen. Das untergräbt zunehmend das Vertrauen in den Papiermarkt, was noch mehr Investoren dazu bewegt, auf physischer Lieferung zu bestehen.

Der Silberpreis: Jenseits von Angebot und Nachfrage

Die großen Bankkonzerne JP Morgan, HSBC und UBS kontrollieren weiterhin maßgeblich den Silbermarkt durch strategische Short-Positionen und koordinierte Verkaufstaktiken. Der Zweck dieser Unternehmen, auf diesem Markt aktiv zu sein, liegt dabei insbesondere bei der Risikosteuerung. Sie bilden an der COMEX – und nicht zuletzt auch an der Londoner LBMA (London Bullion Market: eine der weltweit wichtigsten Handelsplätze für Gold und Silber) – einflussreiche Faktoren. Beide Handelsplätze waren in den vergangenen Monaten von außergewöhnlichen Lieferschwierigkeiten betroffen.

Diese Marktkonzentration ermöglicht einen großen Einfluss bei der Preisbildung. Dass diese Banken nicht vor gesetzeswidrigen Praktiken beim Edelmetallhandel zurückschrecken, haben sie schon häufig gezeigt. JP Morgan zahlte 2020 eine Strafe von 920 Millionen US-Dollar, die Deutsche Bank zahlte für eine Silberpreis-Manipulation im 2016 eine Vergleichsstrafe in Höhe von 38 Millionen US-Dollar vor einem New Yorker Gericht oder die HSBC, die 2012 für eine Silberpreis-Manipulation mit knapp 58 Millionen britischen Pfund von der Bank of England belegt wurde.

Gold-Silber-Verhältnis signalisiert massive Unterbewertung

Das Gold-Silber-Verhältnis liefert einen der stärksten Indikatoren für das Aufholpotenzial von Silber. Aktuell liegt das Verhältnis bei etwa 90-100:1, während der langfristige historische Durchschnitt bei 60:1 liegt. In antiken monetären Epochen wie dem alten Ägypten lag das Verhältnis bei nur 2:1, was die massive Unterbewertung von Silber heute verdeutlicht.

Das geologische Verhältnis von Gold zu Silber beträgt derzeit 7:1, da nur eine Unze Gold für jede sieben Unzen Silber aus dem Boden kommt. Das historische 150-Jahres-Durchschnittsverhältnis liegt bei 42:1, was Silber bei aktuellem Goldpreis – um bspw. 3.375 US-Dollar heranzuziehen – auf 80 US-Dollar bewerten würde. Bei dem geologischen 7:1-Verhältnis wäre Silber sogar 482 US-Dollar wert.

Selbst eine Rückkehr zum modernen Durchschnittsverhältnis von 60:1 würde Silber bei über 50 US-Dollar positionieren. Historisch tendiert das Verhältnis dazu, über das Durchschnittsniveau hinauszuschießen und könnte 40:1 oder 30:1 erreichen. Bei einem Verhältnis von 30:1 könnte Silber über 100 US-Dollar steigen, was in den nächsten Jahren durchaus möglich ist.

Historisch kauft man bei einer Ratio über 80 Silber, unter 40 Gold. Aktuell notiert das Verhältnis bei 90:1 – doch die Uhr tickt. Zur einer weiteren geschichtlichen Einordnung: Im Mittelalter, als das Silber als Währungsmetall diente, lag das Ratio bei 12:1: Der Durchschnitt im 20. Jahrhundert bei 47:1. Die UBS prognostiziert ein Sinken auf unter 80:1 bis Jahresende. Bei Goldpreisen von 3.383 US-Dollar würde dies 42 US-Dollar für Silber bedeuten; das bedeutet ein Aufholpotenzial auf 40:1.

Institutionelle und private Nachfrage erwacht – der Silberpreis auch?!

An den Finanzmärkten sind die so genannten ETFs (Exchange Traded Funds = Börsengehandelte Fonds) für Aktien auch beim Privatanleger allseits bekannt. Abgesehen von besonderen rechtlichen Bestimmungen werden sie in Deutschland auch angeboten, wenn es um solche geht, die mit Gold oder Silber hinterlegt sind.

Was es zu mit Edelmetallen hinterlegten ETFs zu wissen gibt, erfahren Sie in diesem Artikel mit dem Beispiel Gold-ETFs: Papiergold: Wirklich Ihr Gold oder ist es das nur auf dem Papier?!

Silber-ETFs haben in den vergangenen Jahren eine entscheidende Rolle für die Preisentwicklung von Silber gespielt. Besonders in Phasen wirtschaftlicher Unsicherheit und geopolitischer Spannungen – wie zuletzt im ersten Halbjahr 2025 – sind die Zuflüsse in Silber-ETFs sprunghaft angestiegen. Die Nachfrage nach Silber-ETFs wurde laut Börse Frankfurt insbesondere durch institutionelle Investoren getrieben, die ETFs als effizienten Zugang zum physischen Markt nutzen. Das Gesamtvermögen, das in Silber-ETFs investiert ist, hat sich im Zeitraum 2020 bis 2025 deutlich erhöht. Weltweit stieg das in ETFs angelegte Vermögen 2024 um 27,7 % auf 14,7 Billionen US-Dollar.

Doch auch hier ist Vorsicht geboten: Während 2025 offiziell 198 Millionen Unzen in Londoner Tresoren lagern, deuten implizite Leasingraten von sechs bis neun Prozent auf tatsächliche Knappheit hin. Dies zeigt die Diskrepanz zwischen dem vermeintlich durch Silber gedecktem Papierangebot und wirklicher physischer Verfügbarkeit.

Der bekannte ETF iShares Silver Trust (SLV) verzeichnete im Juni 2025 in nur drei bis vier Handelstagen beispiellose Zuflüsse von etwa 100 Millionen Unzen Silber. 2020 flossen über 300 Millionen Unzen Silber in ETFs, was als beispiellos bezeichnet wird. In weniger als einer Woche der aktuellen Bewegung flossen 100 Millionen Unzen in Silber-Investments. Doch der SLV-ETF wurde laut ehemaligem Goldman-Sachs-Rohstoffchef Jeff Currie systematisch genutzt, um physische Bestände für Leerverkäufe zu nutzen – statt sie tatsächlich zu hinterlegen. Ob die Hinterlegung, gegebenenfalls das Eigentum am Silber bzw. am Gold wirklich gegeben ist, könnte bei ETFs oder ähnlich gearteten Produkten durchaus zu hinterfragen bleiben.

Ausblick Silberpreis: 40, 50 oder 100 Dollar?

Erstmals seit 13 Jahren hat Silber die Marke von 37 US-Dollar pro Unze überschritten. Der steile Anstieg des Silberpreises, den viele Edelmetall-Experten schon seit vielen Jahren prognostizieren, scheint nun vor der Tür zu stehen. Während die Industrie immer größere Mengen verschlingt und die Minenproduktion kaum noch Schritt hält, wird physisches Silber zunehmend zu einem strategischen Gut. Die Rekordauslieferungen an der COMEX und das beispiellose Missverhältnis zwischen Papierkontrakten und echtem Metall zeigen: Wer nur auf Papier setzt, könnte am Ende mit leeren Händen dastehen.

Lesen Sie auch unseren Artikel

Silbermangel in der Industrie: Warum Technologiekonzerne jetzt Panik schieben!

Silber haben viele Anleger noch (!) nicht auf dem Schirm oder unterschätzen sein Potenzial. Ähnliches gilt aber auch für Platin. Mehr dazu erfahren Sie in unserem Artikel:

Platin-Explosion 2025: Warum das „weiße Gold“ jetzt richtig durchstartet

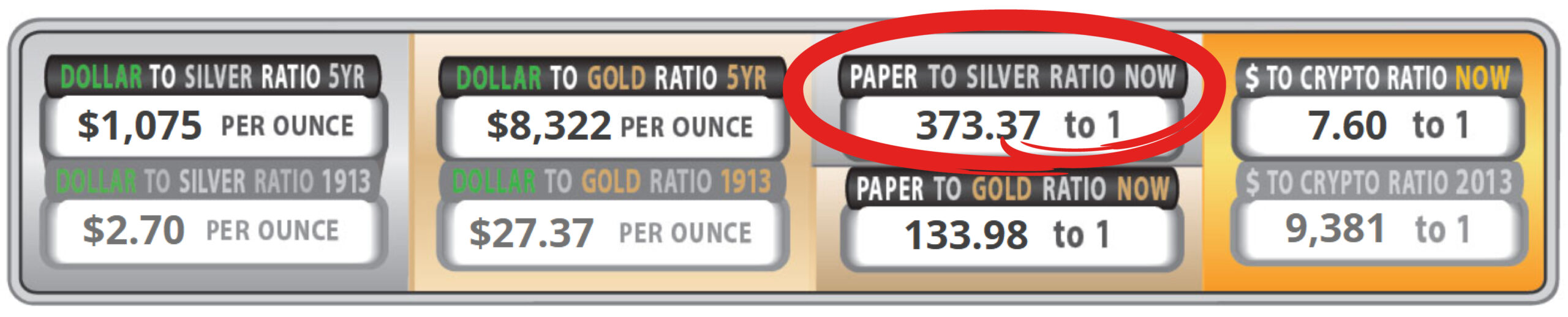

Was diese Entwicklung so bemerkenswert macht, ist nicht nur die Dynamik der Nachfrage, sondern auch der Paradigmenwechsel an den Börsen: Immer mehr Investoren fordern physische Auslieferung statt Barausgleich – ein Indiz für das schwindende Vertrauen in die Stabilität der Papiermärkte. Die Rekordauslieferungen an der COMEX und die rapide sinkenden oberirdischen Bestände signalisieren, dass der Markt auf eine Phase zusteuert, in der physisches Silber zum echten Engpassfaktor werden könnte. Das Verhältnis von Papierkontrakten zu physisch verfügbarem Silber – aktuell bei etwa 374:1 – unterstreicht, wie fragil das System geworden ist.

Die aktuelle Preismarke von etwa 36 bis 37 US-Dollar pro Unze markiert nicht das Ziel, sondern erst den Beginn einer größeren Bewegung. Die 40-Dollar-Marke ist damit in greifbare Nähe gerückt. Da Silber auch in Vergangenheit schon volatiler als Gold war, sind die Anstiege deutlich steiler gewesen. Das Allzeithoch von 49,95 US-Dollar am 17. Januar 1980 ist in einer bullischen Marktphase also umso eher vorstellbar. Diese könnte Ende 2025 erreicht und gar überschritten werden, womit eine neue Ära für den Silberpreis eingeläutet werden könnte: 100 US-Dollar – der Weg zum dreistelligen!

Umfassende Informationen zum Silberpreis finden Sie auf unserer Silberpreis-Seite. Jetzt lesen!

Mehr zum Thema Silber in unseren Videos

Auf dem YouTube-Kanal von Kettner Edelmetalle finden Sie weitere spannende Videos zu Gold und Silber sowie zu Themen rund um Wirtschaft und Politik. Im folgenden Video ist Dominik Kettner in einem außergewöhnlichen und spannenden Mission unterwegs. Schauen Sie es sich an!

Papiervs.PhysischWarum echtes Metall jetzt alles entscheidet

Keine Kreditkarte erforderlich • Keine versteckten Kosten

Ihre Experten im Webinar:

Dominik Kettner

CEO Kettner Edelmetalle

Jochen Staiger

Rohstoffexperte

Rick Rule

Rohstoff-Legende

Alasdair Macleod

Chefstratege GoldMoney

Top-Experten

Dominik Kettner & Star-Gäste

Live Q&A

Ihre Fragen

15.000€ Gold

zu gewinnen

Ähnliche Artikel

Gold und Silber kaufen: Diese 10 Fehler kommen Einsteiger teuer zu stehen

Silbermünzen endgültig entwertet: Bundesregierung kapituliert vor dem Silberpreis

Größte Goldschätze der Welt: Die 6 größten Funde

Beerdigt der Staat still und heimlich die deutschen Silber-Gedenkmünzen?

Silber 2026: Wenn Privatanleger längst verstanden haben, was das System verdrängt

Silbermünzen immer teurer – und immer weniger gefragt

Italien greift nach dem Gold seiner Bürger – und Europa sollte sich darauf gefasst machen

Silberspekulation der Gebrüder Hunt - Manipulation mit Auswirkungen bis heute

Goldpreis-Prognosen für 2026: Wer jetzt noch „Planbarkeit“ erwartet, hat das Spiel nicht verstanden

Silbervorräte - Das weltweite Silber-Vorkommen

Silber im Ausnahmezustand: Der World Silver Survey 2025 enthüllt die Wahrheit

Gold-Silber-Ratio: Dieses Warnsignal sollte kein Anleger ignorieren!

Die wichtigsten Schritte auf dem Weg zu einem Goldverbot

Hyperinflation in Deutschland ist möglich: Wie viel Gold brauche ich, wenn die Hyperinflation wirklich kommt?

Gold vor der nächsten Explosion? Warum viele Experten jetzt massiv steigende Kurse für möglich halten

Bargeld-Abschaffung in Indien über Nacht - so schnell kann es gehen !

Goldkonfiszierung: Wenn der Staat nach Ihrem Gold greift

Silberpreis sprengt die Pläne der Bundesregierung

Silberpreis-Explosion - Jetzt ist ein guter Zeitpunkt zum Investieren!

Platin-Explosion 2025: Warum das „weiße Gold“ jetzt richtig durchstartet

Silberpreis Prognose 2025: Wo wird Silber im Jahresverlauf stehen?

Schwarzbuch 2025 – So verpulvert der Staat Milliarden!

Altersvorsorge: Diese 6 Fehler werden teuer