Tricolor-Crash erschüttert US-Finanzsektor: Wenn Gebrauchtwagen-Kredite zu toxischen Papieren werden

Die Schockwellen der Tricolor-Pleite durchziehen derzeit die amerikanische Finanzlandschaft wie ein Déjà-vu aus dunklen Zeiten. Der Zusammenbruch des texanischen Gebrauchtwagenfinanzierers, der am 10. September die vollständige Liquidation nach Chapter 7 beantragte, lässt bei vielen Marktteilnehmern die Alarmglocken schrillen. Mit über 25.000 betroffenen Gläubigern und Verbindlichkeiten zwischen einer und zehn Milliarden Dollar entfaltet sich hier ein Drama, das fatal an die Vorboten der Finanzkrise 2008 erinnert.

Das alte Spiel mit neuen Karten

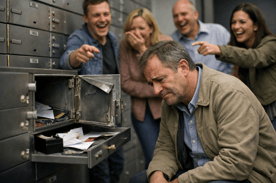

Was sich hier abspielt, folgt einem altbekannten Muster: Aggressive Kreditvergabe an bonitätsschwache Kunden, die Bündelung dieser Risikopapiere zu vermeintlich sicheren Finanzprodukten und Großbanken, die sich die Taschen damit vollstopfen – bis das Kartenhaus zusammenbricht. Diesmal sind es nicht Hypotheken auf überbewertete Immobilien, sondern Kredite für Gebrauchtwagen, die das System ins Wanken bringen.

Besonders pikant: Noch im Frühjahr und Sommer dieses Jahres platzierte Tricolor munter Asset-Backed Securities im Volumen von 328 Millionen Dollar am Markt. JPMorgan fungierte als Lead-Strukturierer, Barclays als Joint Bookrunner – die üblichen Verdächtigen also, die schon 2008 ihre Finger im Spiel hatten.

Manipulierte Datensätze und mysteriöse Millionenverluste

Der Fall nimmt zunehmend kriminelle Züge an. Fifth Third-Chef Tim Spence spricht von "korrumpierten Datensätzen", die als Sicherheiten dienten – ein Euphemismus, der nach systematischem Betrug riecht. Die Bank rechnet mit Wertberichtigungen zwischen 170 und 200 Millionen Dollar. JPMorgan soll in ähnlicher Größenordnung betroffen sein. Das US-Justizministerium hat bereits Ermittlungen wegen möglicher Manipulationen eingeleitet.

Was hier geschehen ist, wirft ein grelles Licht auf die Praktiken im amerikanischen Subprime-Autokreditmarkt. Offenbar wurden Kredite an Kunden vergeben, deren Bonität bestenfalls als fragwürdig bezeichnet werden kann, diese dann zu komplexen Finanzprodukten verschnürt und an ahnungslose Investoren verkauft – während die Banken ihre Provisionen kassierten.

Lehman 2.0 oder Sturm im Wasserglas?

Die Parallelen zu 2008 sind unübersehbar, doch es gibt entscheidende Unterschiede. Der US-Autokreditmarkt umfasst "nur" 1,66 Billionen Dollar – verglichen mit den 12,94 Billionen Dollar im Hypothekenmarkt ein überschaubares Volumen. Zudem sind die Gebrauchtwagenpreise derzeit noch relativ stabil, was die Verluste begrenzen könnte.

Dennoch sollte man die Warnsignale nicht ignorieren. Die Tricolor-Pleite könnte nur die Spitze des Eisbergs sein. Wenn weitere Akteure im Subprime-Autosegment ins Straucheln geraten, könnte sich die Situation schnell zuspitzen. Die Tatsache, dass Großbanken erneut auf fragwürdigen Papieren sitzen und von "isolierten Vorfällen" sprechen, während das Justizministerium ermittelt, lässt nichts Gutes ahnen.

Die wahren Lehren aus dem Debakel

Was lernen wir daraus? Offenbar haben die Finanzinstitute aus 2008 wenig gelernt. Wieder werden riskante Kredite vergeben, wieder werden sie zu undurchsichtigen Finanzprodukten gebündelt, wieder kassieren Banken Provisionen für Geschäfte, deren Risiken sie auf andere abwälzen. Die Gier frisst weiterhin das Hirn – nur diesmal bei Autokrediten statt bei Immobilien.

Für Anleger bedeutet dies: Vorsicht ist geboten. Wer sein Vermögen schützen will, sollte sich nicht auf die Beteuerungen der Banken verlassen, es handle sich um "isolierte Vorfälle". Die Geschichte lehrt uns, dass aus isolierten Vorfällen schnell systemische Krisen werden können. In Zeiten wie diesen zeigt sich einmal mehr der Wert von physischen Edelmetallen als krisensichere Anlage. Gold und Silber mögen keine spektakulären Renditen versprechen, aber sie verschwinden auch nicht über Nacht in einem Strudel aus manipulierten Datensätzen und geplatzten Kreditblasen.

Die Tricolor-Pleite mag nicht der neue Lehman-Moment sein – noch nicht. Aber sie ist ein deutliches Warnsignal, dass im amerikanischen Finanzsystem erneut gefährliche Blasen heranwachsen. Wer jetzt nicht aufpasst, könnte beim nächsten großen Knall wieder überrascht werden.

- Themen:

- #Banken

- #Insolvenzen

- #Gold

- #Silber