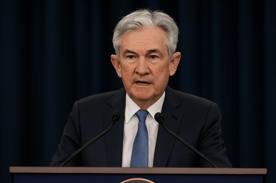

Die Zentralbankpolitik als Weichensteller für die Märkte: Fed-Signale als Hoffnungsträger

Marktbelebung durch Fed: Ein Dovish-Szenario als Treibstoff für die "Alles-Rallye"

Die jüngsten Signale der US-Notenbank Federal Reserve haben eine Welle des Optimismus durch die Finanzmärkte getragen. Mit der Ankündigung, bis Ende 2024 bis zu drei Zinssenkungen in Aussicht zu stellen, hat die Fed eine dovish Haltung eingenommen, die das Vertrauen der Anleger stärkt. Diese Perspektive, gepaart mit einem langsameren Tempo der quantitativen Straffung, hat die Befürchtungen vor einer aggressiveren geldpolitischen Reaktion auf positive Wirtschaftsdaten gedämpft.

Die optimistischen Prognosen der Fed, die ein höheres Wachstum und eine stabile Arbeitslosenquote vorhersagen, haben die "Alles-Rallye" neu entfacht, was sowohl Aktien als auch Anleihen Auftrieb gibt und diese von den Verlusten dieses Jahres erholen lässt. Trotz der positiven Reaktion der Märkte steht das bevorstehende Kern-PCE-Datenmaterial, das eine hohe Rate von 2,8% im Vergleich zum Vorjahr erwartet, als potenzielle Herausforderung für die Renditen der Staatsanleihen im Raum, da Händler ihre dovish Erwartungen möglicherweise neu bewerten müssen.

Kreditmärkte zwischen Perfektion und Gefahr

Die Kreditmärkte spiegeln derzeit einen Zustand der Perfektion wider, mit Spreads von Single-B bewerteten Anleihen, die seit 2007 am engsten sind. Diese bullishe Stimmung, angetrieben von überschüssigem Bargeld, das um ein begrenztes Anleiheangebot konkurriert und historisch hohe Renditen erzielt, ignoriert grundlegende Risiken. Fitch Ratings warnt vor erhöhtem Druck auf die schwächsten Unternehmensschuldner, wobei die Ausfallraten in diesem Jahr bereits signifikante Niveaus erreicht haben. Die "höher für länger" Haltung nach der Fed-Entscheidung könnte diese Risiken verschärfen und eine potenzielle Diskrepanz zwischen Markt-Optimismus und zugrunde liegenden wirtschaftlichen Schwachstellen aufzeigen.

Globale Renditedynamik und Inflationserwartungen

Der globale Anleihemarkt beobachtet genau die Renditedynamik zwischen japanischen Staatsanleihen und US-Treasuries, da unterschiedliche geldpolitische Pfade von Federal Reserve und Bank of Japan eine mögliche Renditekompression nahelegen. Mit Japans solider Exportwachstum und erwarteter CPI-Steigerung bietet der signifikante Renditespread zwischen US-Staatsanleihen und JGBs Raum für Anpassungen. Allerdings hat die jüngste hawkishe Wende der Fed, signalisiert durch die Spaltung zwischen drei und zwei Zinssenkungen in diesem Jahr, Besorgnis unter den Händlern von Staatsanleihen geweckt. Das Ergebnis der Kern-PCE-Daten könnte die Treasury-Positionen weiter beeinflussen, möglicherweise die Entspannungsrallye nach der Fed umkehren und die globale Renditedynamik beeinträchtigen.

Kommentar: Ein kritischer Blick auf die geldpolitische Weichenstellung

Es ist unübersehbar, dass die Federal Reserve mit ihrer dovish Haltung eine wichtige Rolle in der aktuellen Marktbelebung spielt. Doch während die Anleger die Aussicht auf Zinssenkungen begrüßen, dürfen wir die fundamentalen Risiken nicht aus den Augen verlieren. Die Kreditmärkte zeigen Anzeichen einer scheinbaren Perfektion, doch die Warnungen vor steigenden Ausfallraten unterstreichen, dass nicht alles Gold ist, was glänzt. Es bedarf einer kritischen Betrachtung der tatsächlichen wirtschaftlichen Fundamentaldaten, um nicht von einer trügerischen Markt-Euphorie in die Irre geführt zu werden.

Die bevorstehenden Kern-PCE-Daten werden ein entscheidender Test für die Widerstandsfähigkeit der Märkte sein. Die deutsche Wirtschaft und die Anleger sollten sich auf mögliche Veränderungen der Renditen vorbereiten und die Entwicklungen genau verfolgen. Traditionelle Werte und eine solide Wirtschaftspolitik sind dabei der Schlüssel zu langfristiger Stabilität und Wohlstand.

- Themen:

- #FED

- #Aktien

- #Anleihen

- #Insolvenzen

- Kettner Edelmetalle News

- Finanzen

- Wirtschaft

- Politik